Kiirlaenu taotlemine internetist

Mis on kiirlaen?

Kiirlaen on paindlik ja lühiajaline finantslahendus tarbijatele, mida saab taotleda internetist kodust lahkumata. See on mõeldud kiireks lahenduseks väiksemate rahasummade hankimisel. Oma olemuselt on kiirlaen kõige tõhusam leevendus nendes olukordades, kus vajadus rahaliste vahendite omamise järele tekib ootamatult. Põhilised märksõnad, mis selle laenu puhul esile kerkivad on kiire raha, 24/7 kättesaadavus, mobiilsus, mugavus ja kõrge intressimäär.

Tüüpilised tingimused taotlejale

- Vähemalt 18-aastane eraisik;

- Eesti kodanik või elamisluba;

- Kindel sissetulek, mis laekub arvelduskontole;

- Viimase 6 kuu pangakonto väljavõte;

- Varasemalt korrektne maksekäitumine (puuduvad kehtivad maksehäired).

Millised on kiirlaenu taotlemise protsessi põhilised etapid?

Kiirlaenu taotlemine on iga pakkuja puhul pisut erinev, kuid suures plaanis näeb see välja järgmine:

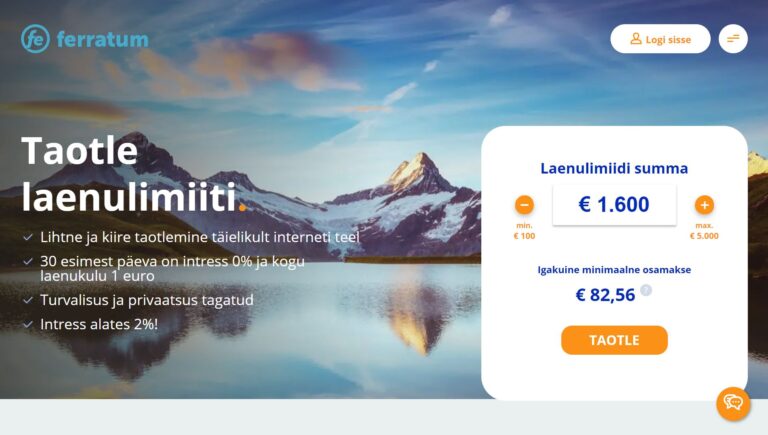

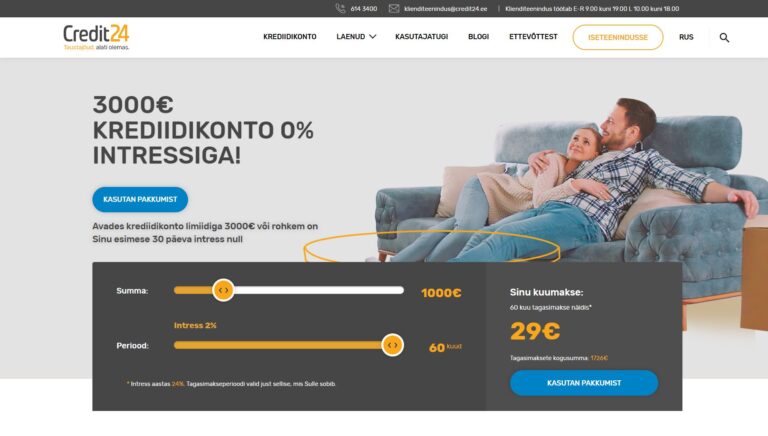

- Laenupakkuja kodulehele jõudes tuleb esmalt üles leida laenukalkulaator, millele sisestatakse soovitud laenusumma ja laenuperiood. Pane tähele, et avalikud kuumakse kalkulaatorid kuvavad pigem ligikaudset kalkulatsiooni ja neid numbreid tõepähe võtta ei tasuks.

- Esmane tingimus, mille kõik kiirlaenu taotlejad peavad täitma, on isikutuvastus kliendiks registreerimisel. Isikutuvastuse toimingut on võimalik teostada digitaalselt Smart-ID, Mobiil-ID ja ID-kaardi toel. Kiirlaen ilma tuvastamiseta on välistatud ja seadusega vastuolus!

- Sõltuvalt krediiditootest ja laenuandjast on taotlemise etapi täpne kulg erinev, kuid üldjuhul tuleb järgnevalt määrata täpne laenusumma ja periood ning seejärel täita ankeet finantsolukorra kohta. Ole valmis avaldama, kus sa töötad ning kui suur on sinu igakuine sissetulek. Samuti tuleb üles loetleda olemasolevad finantskohustused ning esitada pangakonto väljavõtte.

- Pärast taotluse ja kontoväljavõtte esitamist saabub otsus. Sõltuvalt pakkujast võtab menetlemine aega kuni järgmise tööpäevani. Kiire otsus on võimalik ainult tänu automatiseeritud päringutele, mida teostatakse mõne hetkega. Kui pakkumine saabub, siis tutvu laenupakkumise tingimustega, konsulteeri asjatundjaga, loe läbi lepingueelne teave ning sobivusel nõustu laenupakkumisega. Enne kinnitamist tuleks tutvuda ka Euroopa tarbijakrediidi standardinfo teabelehega, mis annab väga hea ülevaate lepingu tingimustest ja kulukusest konkreetsemalt.

- Mõned teenusepakkujad nõuavad klientidelt enne väljamakse teostamist viimase sammuna pettuste ärahoidmiseks ka isikusamasuse täiendavat kontrolli näiteks Veriff näotuvastuse või käsitsi tehtud fotode (selfie koos dokumendiga) abil.

Mis on kiirlaenu peamised kulud?

Peamine kulu on intress, mille määr on 30-40% aastas. Samuti võib lisanduda lepingutasu, mis arvutatakse kättesaadavast summast tavaliselt maha või liidetakse põhiosale juurde. Vähem levinud tasud on lepingu haldustasu ja väljastustasu.

Kas turu soodsaim kiirlaen on päriselt soodne?

Üksikuid häid pakkumisi on võimalik leida, aga need on erikampaaniad. Näiteks Laen.ee-l on hetkel käimas eripakkumine, mis võimaldab kuni 6 kuud laenata 0-intressiga ning lepingutasuta.

Peamised põhjused, miks laenuandja annab eitava vastuse

- Aktiivne maksehäire

- Sissetulek on ebapiisav

- Pangakonto väljavõte on esitamata

- Isik on alaealine või liiga vana

- Liigne mängurlus (risk hasartmängusõltuvusele)

- ID-kaart või pass on kehtetu

- Isikusamasuse kontroll on läbimata

- Isik kannab kriminaalkaristust

- Isik on teovõimetu

Kas kiirlaenu saab võtta ka ettevõtte nimele?

Saab küll. Sobiv teenus selleks on arvelduskrediit ettevõttele ja seda pakuvad ärilaenudele keskendunud finantsasutused.

Mis juhtub kui kiirlaenufirmale võlgu jääda?

Kui võlg peaks tekkima, siis saadetakse kliendile tema kulul tasuline võlateade, mis võib maksta nt 5 €/ meeldetuletuskiri. Kui võlg on suurem kui 30 € ning nõue on üleval olnud vähemalt 45 päeva, on laenuandjal õigus maksehäireregistrisse avalik sissekanne teha.

Kas kiirlaenud.ee väljastab laenu?

Ei väljasta! Kiirlaenud.ee portaali võib käsitleda kui blogi, milles avaldadakse arvamusi ja subjektiivseid seisukohti. Laenu saamiseks tuleb pöörduda finantsteenust pakkuva ettevõtte kodulehele ning küsida personaalne pakkumine.